最新の投稿

アーカイブ

2014年10月01日 ※税法上の取扱いについては、ブログ投稿時の税制によるものです。

こんにちは、経営者保険プランナー、相続診断士の佐藤です。

いよいよ平成27年1月から新しい相続税の税制が施行されますね。

基礎控除の縮小や、相続税の最高税率のアップを前に、

何か対策を考えておかなければという方も多いのではないでしょうか。

相続の対策に有効な方法のひとつに、

親が生きているうち子どもへお金を渡していく

「贈与」という方法がありますが、

この「贈与」と「生命保険」を組み合わせることで、

子どもたちにより多くの財産を残すことができる方法をご存じですか?

今回は、その具体的な方法について解説していきたいと思います。

【鈴木社長(61歳)のケース】

東京都内で自動車部品の製造業を営む鈴木社長。

独自の技術力と社長の経営手腕により、

20年間順調に経営を続けてきました。

後継者候補である長男(36歳)も、

今では現場の責任者を任せられるほどに成長し、

あと数年で会社を引き継いでいけたらと考えています。

そんな鈴木社長から、先日次のようなご相談を受けました。

「会社や家族のこれからを支えていく長男には、

今ある自分の財産を出来るだけ多く残してあげたい。

ただ、これからは相続税の負担も大きくなると聞くし、

財産を減らさずにうまく残してやれる方法はないだろうか。」

いくつかの対策を検討してみた結果、

鈴木社長は子どもへの贈与と生命保険を組み合わせる方法を

採用することにしました。

どういう方法なのか、次から詳しくみていきましょう。

✔贈与を活用して、相続よりも1000万以上多くの現金を残す

鈴木社長の採用した方法は、毎年長男にお金を贈与する。

そして、長男がそのお金で、

社長が亡くなったときの生命保険に加入するというものです。

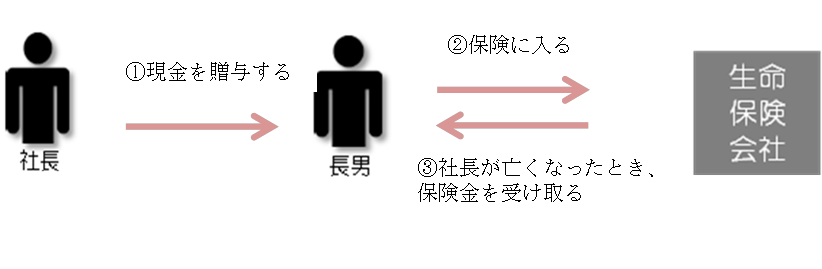

<保険契約のかたち>

契約者:長男(保険料の支払い)

対象者:社長

保険金の受取人:長男

鈴木社長のケースでは、毎年310万円を10年間にわたって長男に贈与し、

長男はそのお金をもとに、鈴木社長が亡くなったら

払いこんだ保険料よりも多くの保険金が受け取れる保険に入りました。

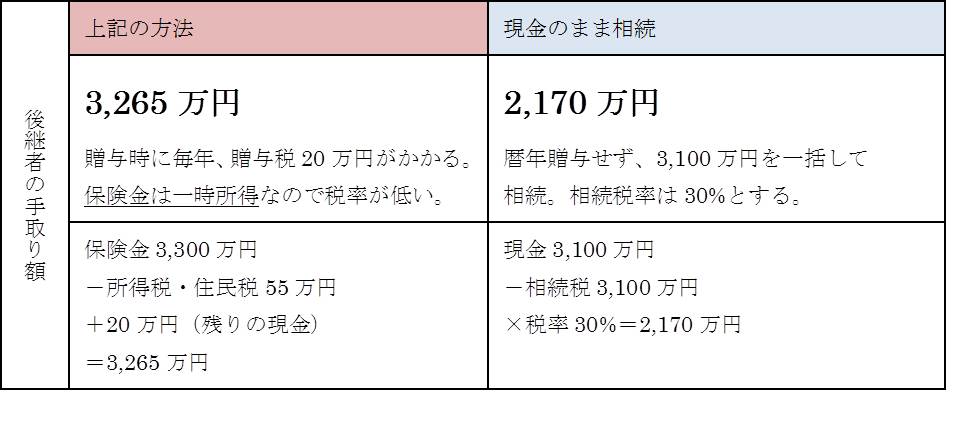

この対策を行ったことで、現金のまま相続をする場合と比べて、

1000万円以上多くの現金を長男に残すことができました。

■後継者の手取り額の比較

保険加入ケースの一時所得に対する税金は、

所得税・住民税の税率が30%を仮定すると※贈与税支払い後の290万円は、

保険料毎年288万円とし、残りの2万円は貯金する。

(保険金3,300万円-保険料2,880万円-基礎控除50万円)÷2×所得税・住民税30%

=約55万円

✔おわりに

今回の鈴木社長のケースでは、

贈与と保険を組み合わせた対策をとることで、

相続で残すよりも多くの財産を、

長男に残してあげることができました。

しかし、たくさんのお金を

税率の安い範囲で贈与しようとすれば時間がかかりますし、

対象となる方のご年齢や健康状態によっては、

今回のケースのように保険を活用することが難しいケースもあります。

これまで築き上げた資産を、

次の世代に上手に継承していくために、

なるべく早いうちから具体的な対策を

検討していかれることをおすすめします。

|

|

お気軽にお問い合わせできるよう複数の窓口を用意しております。